科力股份成功过会之后,北交所上市委员会定于8月16日召开2024年第13次审议会议,聚星科技上会,保荐机构为国投证券。太湖远大则于今天举行北交所上市网上路演,明天启动招股。

叠加成电光信此前成功拿到注册批文,意味着北交所上市流程从受理,到上会,到注册批复,再到启动发行环节已恢复常态化;

当前北交所IPO审核及上市节奏已经恢复常态化,继续看好北交所高质量扩容,建议持续关注其中个股打新机会。

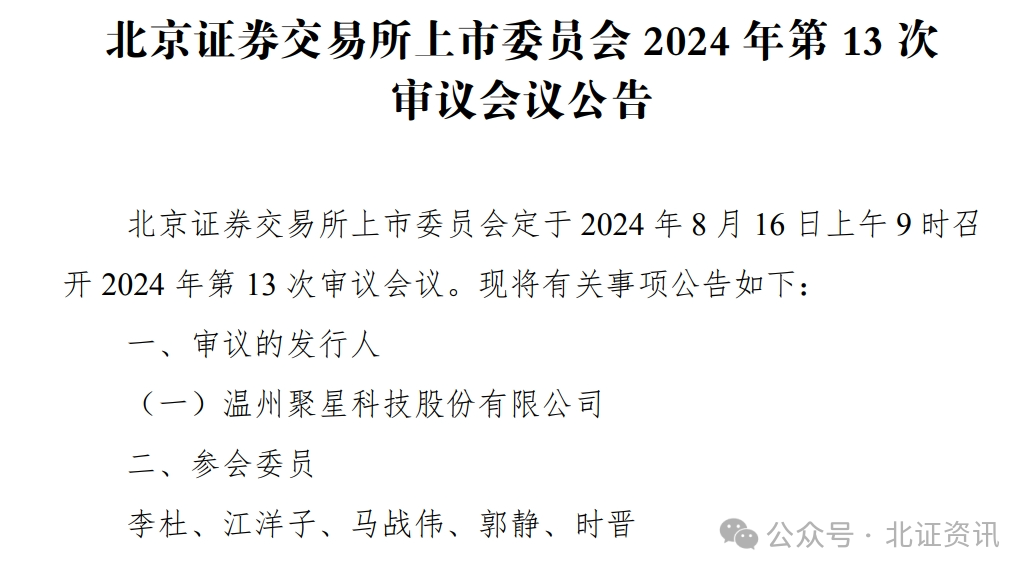

本周又有一家公司上会:根据北交所网站消息,北交所上市委员会将于8月16日举行2024年第13次审议会议,这一回上会的是聚星科技。

聚星科技拟向不特定合格投资者公开发行股票不超过3883万股(含本数,不含超额配售选择权),计划募资额为2.43亿元,用于生产线智能化技术改造项目、研发中心建设项目、补充流动资金。

公司主营业务为电接触产品的研发、生产和销售,主要产品为电触头和电接触元件,系报告期内主营业务收入的主要来源;此外,公司电接触产品还包括电接触材料,该产品是生产电触头、电接触元件的核心原料,公司生产的电接触材料主要用于生产电触头及电接触元件,少量用于对外出售。自成立以来,公司围绕电接触产品不断进行技术开发及工艺改进,形成了规格系列齐全、应用场景丰富的产品结构,产品主要用于生产继电器、开关、接触器和断路器等各类低压电器,广泛应用于家用电器、工业控制、汽车、智能电表、充电桩、储能设备、楼宇建筑、电动工具、配电系统等行业领域。

根据中国电器工业协会电工合金分会统计,2021年度至2023年度, 聚星科技铆钉型电触头的国内市场占有率连续三年均排名第一 ( 按照销售数量统计 ) 。

公司目前已经与春禄寿公司、宏发股份 ( 600885.SH ) 、公牛集团 ( 603195.SH ) 、三友联众 ( 300932.SZ ) 、美硕科技 ( 301295.SZ ) 以及申乐股份、鸿世电器、赛特勒电子等业内知名企业建立了良好的合作关系。

根据招股书,2020年—2023年,聚星科技实现营业收入分别为4.07亿元、5.96亿元、4.92亿元、6.03亿元;归属于母公司所有者的净利润分别为6756.26万元、5792.43万元、3672.29万元、7675.62万元。聚星科技于8月9日发布2024年半年度报告,公司上半年实现营业收入为4.36亿元,同比增长65.35%;归母净利润为4864万元,同比增长32.46%。

随着“920第二股”太湖远大招股,北交所新股常态化发行已经开启。上周根据北交所上市委审议会议结果,科力股份北交所过会,这也是继6月份成电光信和太湖远大2家公司之后又一家过会的新三板公司。叠加成电光信此前成功拿到注册批文,意味着北交所上市流程从受理,到上会,到注册批复,再到启动发行环节已恢复常态化。

截至2024年8月9日,总共39家公司IPO申请获受理,其中31家拟北交所上市、6家拟深证主板上市、1家拟科创板上市、1家拟创业板上市。从31家北交所受理公司来看,12家(接近40%)公司曾在沪深交易所受理转道北交所上市,超过50%公司为专精特新“小巨人”公司,31家公司拟募集资金均值2.8亿元,2023年营收、归母净利润均值分别为5.47亿元、6402万元。开源证券认为,北交所新股发行上市稳步推进,有助于未来进一步提高北交所上市公司的质地和规模,从供给端优化北交所市场生态。

8月12日,太湖远大举行向不特定合格投资者公开发行股票并在北交所上市网上路演,其将于8月13日启动招股。

网上路演时,太湖远大董事长俞丽琴在致辞中表示,本次公开发行股票是太湖远大发展进程中的重要里程碑,公司将以此为契机,深入挖掘多年经营所形成的团队优势、技术优势和市场优势,并通过科学管理和技术创新不断提升公司的核心竞争力,为客户创造价值,实现公司的快速发展,并以良好的业绩回报广大投资者。据介绍,太湖远大是一家集研发、制造、销售、服务为一体的国家高新技术企业、国家级专精特新“小巨人”企业。公司自成立以来,始终专注于线缆用环保型高分子材料的研发与制造,通过自主研发形成了“一步法及二步法硅烷交联聚乙烯绝缘料”“化学交联聚乙烯绝缘料”“硅烷交联低烟无卤阻燃聚烯烃电缆料”“交联型半导电内外屏蔽料”等一系列行业内较为领先的核心技术。太湖远大积累了较好的市场口碑和客户资源,当前合作的核心客户大多为国内外大型知名电缆企业,如宝胜股份、中天科技、江南集团、东方电缆、亨通光电、东莞民兴、华通线缆、太阳电缆等等。公司凭借出众的产品质量,足迹已遍及东南亚、中东、南美等国际市场,公司产品境外销售主要销往巴基斯坦、马来西亚、越南、土耳其、南非、印度尼西亚、卡塔尔等地。太湖远大本次募投项目,将新增110KV及以上高压绝缘料产能1.6万吨,主要面向高电压等级的电缆系统,公司希望通过本次募投项目的顺利实施,完善产品在高压、超高压领域的布局,从而进一步加强高压及超高压绝缘料的国产化能力。浙商证券认为,这是北交所时隔2月余发行的第一只新股。其发行价格为17.00元,对应发行市盈率为12.1倍,发行市盈率低于前三只发行个股万达轴承、无锡鼎邦和芭微股份,具备较高的安全边际,建议关注其打新机会。申万宏源研究认为,目前注册节奏仍偏慢,截至7月底,排队注册的北证新股共8只。其下调年内新股发行数量预测,假设年内新股审批节奏维持每周1家左右,年内按剩余20周算,中性预计全年30只新股发行,中性假设直接定价、询价发行分别25只、5只,合计募资额70亿元。申万宏源研究认为,6月以来北证受理家数激增,但过会和注册家数将缓慢提升,不少新受理的大体量企业为挂牌新三板后即申报北交所,需要等待挂牌满12个月上会,因此2025年将是北证公司质量改善的重要一年。短期考虑新股稀缺性,建议积极把握申购机会;拉长时间看,在北交所高质量建设周期内,高质高效供给仍是首要任务,看好北交所上市公司“量”“质”提升。